金融周期度量与国际金融周期对中国的溢出效应探讨

本文是一篇国际金融论文,本文选取中宏观口径的金融范畴,即由货币和信用主导的经济活动,包括国际金融领域,政府货币发行与调节宏观经济基本运行,商业银行等金融机构开展的所有业务,企业的投融资行为,以及货币

市场、资本市场、证券市场等各类金融市场和金融工具。

第一章 绪论

第一节 选题背景与研究意义

传统经济学分析范式中经常以金融中性论为假设前提,如古典二分法把经济部门分为实体经济与货币两大类别,并以此推论货币中性论,即货币数量只能影响名义利率、名义GDP等名义价格,在长期对实际价格没有影响。但随着各国经济体量的稳步扩大,金融工具与金融市场由于其筹集资金、分散风险等功能对实体经济的推动作用日益重要。与此同时,由于金融部门的迅速发展,金融部门发生扭曲或大幅波动所产生的负面影响也逐渐增大,例如20世纪90年代以来发生的亚洲金融危机和美国次贷危机,使得各国政府和中央银行认识到金融因素本身就可以对实体经济产生巨大冲击。

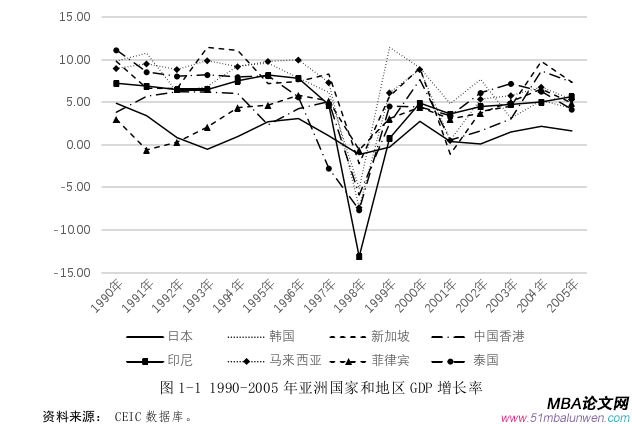

图1-1展示了亚洲金融危机后部分亚洲国家和地区的经济增长呈大幅下滑,图1-2展示了2008年全球金融危机后,世界主要国家的经济增长也出现了“断崖式”下降,其中我国经济增长率跌幅更是超过30%。然而,在两次危机之前传统的经济周期分析理论并未得到预警信号,甚至认为2008年金融危机前相关国家的产出缺口为负值,即实际产出低于或接近潜在水平,实体经济并未出现过热(OECD,2008);此外,从菲利普斯曲线“通胀-产出”的关系来看,危机前这些国家的通胀处于温和水平,这也意味着实体经济并未出现过热现象(伊楠和张斌,2016)。

国际金融论文怎么写

........................

第二节 研究思路、内容与方法

本文研究路线按照“一体两翼”展开。“一体”是基于理论和文献研究,确立金融周期的概念内涵与度量方法。“一翼”是根据“一体”的基础来度量我国金融周期,然后分析我国金融周期与经济周期的相关性,为预防系统性金融风险、降低金融波动对实体经济的负面影响提供理论与现实基础。另“一翼”是度量G20国家金融周期并分析它们的相关性,据此构建国际金融周期指数,进而研究国际金融周期对我国的溢出效应与传导机制,为预防输入性金融风险提供理论与现实基础。

按照“一体两翼”的研究思路展开,本文的主要研究内容可以分为三个板块。一是金融周期概念内涵界定与度量方法确立(第三章),二是中国金融周期度量及其与经济周期相关性研究(第四章与第五章),三是金融周期的国际相关性及其对中国的溢出效应研究(第六章)。具体来说,本文主要研究内容由7个章节展开。

第一章是绪论,首先介绍了本文的选题背景、理论意义和现实意义,然后提出了本文的研究思路、主要研究内容和方法,最后说明了本文的主要创新和不足。

第二章是文献综述,主要对关于金融周期的提出背景、概念内涵和度量方法的国内外研究进行了归纳,以及回顾了双周期相关性、金融周期国际相关性及溢出效应的文献,总结了研究现状,由此提出本文的主要方向和重点内容。

第三章是金融周期的理论基础与度量方法。文献中对金融周期的概念界定存在模糊不全甚至缺失等问题,也造成了相关实证研究结论缺乏一致性。有鉴于此,本章首先基于对主流学派关于货币、信用等金融思想阐述的梳理,同时结合金融一词的历史渊源及其在中文环境的使用习惯,选取中宏观口径的金融范畴对金融周期作出概念界定。然后梳理了相关理论与模型来论证金融周期的形成机制,即金融周期的存在性。最后分析比较各类金融周期度量方法的优势与劣势,确立了本文度量金融周期的方法,为后续章节的实证研究铺垫基础。

.........................

第二章 文献综述

第一节 金融周期的提出背景与概念发展

20世纪70年代以前,基于凯恩斯主义IS-LM模型的相关理论是宏观经济周期研究领域的主要范式,凯恩斯学派将宏观经济周期划分为短期波动与长期增长趋势两个方面,并且认为以GDP为代表的短期波动(1-8年)是对长期潜在产出的偏离。但由于两次石油危机且对“滞胀”现象难以解释,使得凯恩斯学派受到了以卢卡斯(Lucas,1976)为代表的新古典宏观学派的批判。20世纪80年代后,运用实际外生因素的冲击来解释经济周期波动的真实经济周期理论(Real Business Cycle,RBC理论)成为新古典学派的核心,并在此后数十年内占据研究的主导地位(Nelson和Plosser,1982)。但是无论是凯恩斯学派周期理论还是RBC理论,都忽视了市场摩擦在经济周期中的作用。直到Bernake等(1998)修改金融中性的前提假设后,金融因素在宏观经济中的作用才得以重新审视。之后的较多研究也发现,金融体系的波动不仅会推延实体经济向其稳态的靠拢,更可能放大实体经济波动或具有顺周期效应(Adrian和Shin,2010)。2008年金融危机正显示了传统经济周期理论过于简化的金融系统条件假设而导致的与现实发展脱节的情况。

传统经济周期理论的不足,促使学界重新审视金融因素在实体经济中的角色。2008年金融危机后的研究表明,以短周期为特征的实体经济波动不能准确刻画现代金融体系下宏观经济的演变(BIS,2014),金融部门的震荡不仅会对实体经济产生巨大影响,金融因素过度繁荣本身就可能成为引发危机的根源,即崩溃前的繁荣(Borio,2014)。因此,针对金融部门本身周期特征的研究,即金融周期理论,亦称金融经济周期理论(Financial Business Cycle,FBC理论)成为探究现代金融体系下宏观经济波动的新方向。

...........................

第二节 金融周期度量方法的研究现状

对金融周期科学、合理地度量是研判金融系统状态的重要依据,也是金融周期相关研究的核心内容。国内外学者针对金融周期的度量开展了积极探索,现有文献中一般先选用单变量或多变量来表征金融部门,然后在多变量中通过均值法、权重法、共同成分法等方法将诸多变量合制为统一指标,最后再运用滤波、拐点、谱分析等方法来提取识别周期因素。

金融周期的早期研究延续了Claessen等(2012)和Drehmann等(2012)的方法,这些研究认为金融周期具有中周期特性,因而具有高频特征的金融变量不能纳入指标构建中,而在代表中周期的变量中,非金融部门信贷与GDP的比值对于危机有预警作用。此后一些研究即选择该变量作为金融周期的指标(Antonakakis等,2015;Aikman,2015)。

陈雨露等(2016)选取了68个主要经济体1981-2012年私人部门信贷与GDP之比作为金融周期的代理变量,然后以周期值的标准差为界将金融周期分为高涨期、衰退期和正常期,结果表明当金融周期处于高涨和衰退状态时经济增长率都会快速下降,金融周期波动也与其呈负相关,当金融周期处于正常状态时经济增长率通常更高,且在金融周期高涨期和衰退期时,金融危机发生的概率也都表现为正相关。苗文龙(2018)选择了私人信贷与GDP的比值作为金融周期的度量,研究了政府换届对金融周期的数量解释。

金融恐慌指数VIX(Volatility Index)也是常用来衡量金融周期的单项指标。VIX是美国芝加哥期权交易所(COBE)的波动率指数,根据S&P500指数30天的预期波动率计算而得。Agrippino和Rey(2012)通过对世界主要国家的858项风险资产的研究,表明资产风险回报价格的25%波动与VIX显著关联,VIX显示了市场对未来预期、不确定性与风险厌恶程度。由于美国在世界经济中的绝对优势和地位,文献中逐渐将其应用于全球金融周期的度量,VIX指数上升说明恐慌避险情绪提高、金融周期呈下降趋势。

..............................

第三章 金融周期的理论基础与度量方法........................ 27

第一节 金融周期概念界定......................... 27

一、主流学派关于货币信用等金融思想的阐述 ..................... 27

二、“金融”一词的历史渊源与使用习惯 ....................... 30

第四章 中国金融周期度量与分析.......................... 51

第一节 中国金融业发展特征与事实....................... 51

一、银行体系与货币政策的制度演变 ....................... 51

二、金融市场的建立与发展 ........................... 52

第五章 中国金融周期与经济周期相关性研究............................ 73

第一节 变量选取与方法说明......................... 73

一、双周期的度量方法与变量选取 ............................... 73

二、相关性测度方法说明 .................................. 73

第六章 金融周期的国际相关性与溢出效应研究

第一节 G20国家金融周期的度量与比较分析

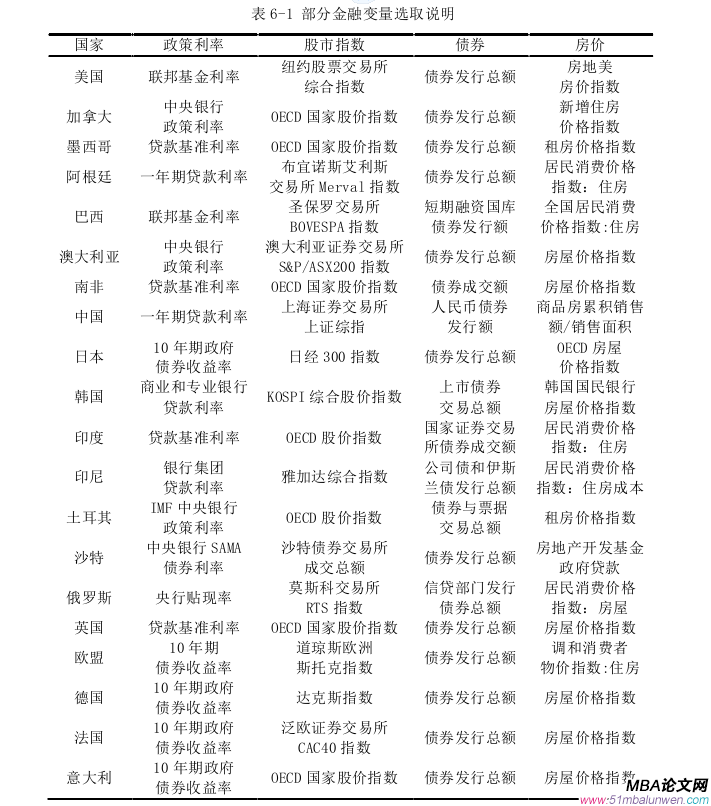

本章延续前序章节方法,选取各国货币供应量(M2)、政策利率、信贷、信贷/GDP、货币市场利率(银行同业拆借利率)、股市指数、债券、汇率(实际有效汇率)和房价9个变量来度量金融周期。由于各国国情不同以及数据可得性,部分金融变量含义和选取方法有所区别,其中政策利率、股市指数、汇率和房价四个变量的选取说明如表6-1所示。

国际金融论文参考

..............................

第七章 结论与政策建议

第一节 本文主要结论

伴随着实体经济和金融部门规模的日益扩大、结构不断复杂化,金融部门在服务于实体经济之余,金融体系产生的波动对实体经济造成的负面效应也逐渐扩大。特别自20世纪80年代以来发生的拉美国家债务危机、亚洲金融危机和2008年全球金融危机等,使得各国政府、央行和学者们意识到金融因素本身就可以对实体经济产生巨大冲击。与此同时,在经济全球化的推动和开放经济条件下,各国金融部门、金融市场和金融环境的联系也愈加紧密,2008年金融危机恰证明了金融条件的变化会在国际间迅速传导。在上述背景下,学者们提出了金融周期概念与研究范式,从整体性及周期性角度来分析金融部门运行态势、金融部门与实体经济关系以及金融部门的国际影响与传导。

防范系统性和输入性金融风险是我国金融工作的核心内容,理清与研判我国金融部门运行状况、我国金融部门对实体经济的影响,以及世界主要国家金融因素对我国的溢出与传导机制十分重要且必要。有鉴于此,本文运用金融周期的分析范式,度量了我国金融周期、分析了我国金融周期与经济周期的相关性,以及基于G20国家构建了国际性和区域性金融周期指数,并据此检验了国际金融周期对我国溢出效应。

参考文献(略)

- 人民币实际有效汇率变动对我国房价的影响探讨2023-04-06

- 国际金融中心建设中的中国货币政策资产价格传导机...2023-06-13

- 中信华夏三胞南京国际金融中心REITs运作模式分析2023-07-02

- 数字经济对全球价值链嵌入位置的影响思考2023-10-24

- 中国与南亚能源合作的经济增长效应探讨2023-11-04

- 西部地区开放型经济发展水平测度及影响因素思考2023-11-19

- 东道国制度风险、双边政治关系对中国OFDI的影响—...2023-12-28

- 我国离岸金融市场发展探讨——以海南自由贸易港为例2024-01-09

- 关于宏观审慎政策对资本流入突然中断的影响探讨2024-01-27

- 海南建设离岸金融中心的思考2024-02-05